Серая зарплата, с которой работодатель не платит налоги и взносы, существенно ограничивает социальные гарантии работника: его право на налоговые вычеты, пенсию, возможность получения декретных или оплаты по больничному листу.

Предлагаем разобраться, какие взносы и налоги обязан платить работодатель, в каком размере и как проверить, насколько добросовестно работодатель выполняет свои обязательства.

Какие налоги и взносы должен платить работодатель за работника

Ежемесячно работодатели обязан перечислят налоги и взносы за работников в бюджет. Причем, налоговые обязательства работодателя не ограничиваются только удержанием из зарплаты 13% НДФЛ. Сверх этой суммы работодатели перечисляют на пенсионное, социальное и медицинское страхование каждого работника в размере около 30% от ежемесячной зарплаты.

К примеру, работник получает зарплату в 30000 рублей. Около 9000 р. работодатель ежемесячно переводит во внебюджетные фонды на будущую пенсию и получение работниками медицинских услуг. А сам работник получает на руки не 30000 р., а только 26 100 р. (за вычетом НДФЛ 3900 р.).

НДФЛ работники платят из собственной зарплаты, работодатель в данном случае выполняет лишь функции налогового агента и переводит налог в бюджет. Тогда как взносы во внебюджетные фонды работодатель оплачивает из своих средств по тарифам, установленным Налоговым кодексом.

Таблица Какие налоги и взносы платит работодатель за работника

| Налог (взнос) | Ставка | На что идет налог | Какие гарантии создает для работника |

| НДФЛ | 13%

15% с зарплаты свыше 5 млн.р. 30% — для нерезидентов |

НДФЛ поступает в бюджет субъекта: например, в бюджет Москвы или Калужской области, где перераспределяется для решения государственных задач | Работник может оформить налоговый вычет и вернуть часть затрат при покупке квартиры или на лечение зубов

Наличие белой зарплаты, с которой удерживают НДФЛ, упрощает оформление кредита |

| Взнос в ПФР на пенсионное страхование | 22% | На выплату пенсии | Формирует право на пенсионные накопления

Чем больше взносов платит за работника работодатель, тем выше будет пенсия |

| Взнос в ФСС на случай нетрудоспособности и материнства | 2,9% | На выплату больничных, декретных и детских пособий | Когда работник заболеет, ему компенсируют нахождение на больничном

Если женщина забеременеет, ей выплатят декретные и детские пособия

|

| Взнос в ФСС на травматизм | 0,2-8,5% в зависимости от класса риска | На страхование работника от несчастных случаев на производстве | Если работник получит травму или увечье на работе, ему выплатят компенсации. |

| Взнос в ФОМС | 5,1% | На медицинское страхование | Работник может получать бесплатные медицинские услуги, а денежную компенсацию за лечение пациента больницы и поликлиники получат из фонда ОМС |

Рассмотрим на примере. Работник получает фиксированную зарплату в 35000 рублей. Работодатель обязан перечислить НДФЛ 13% 4550 р. На руки работник получит 30450 р.

Сумма ежемесячных взносов составит:

В ПФР – 7700 р. (35000*22%).

В ФСС на случай болезни – 1015 р. (35000*2,9%).

В ФСС на травматизм – 70 р. (35000*0,2%).

В ФОМС – 1785 р.

Итого, общий объем взносов во внебюджетные фонды – 10570 р. За год сумма взносов работодателя за работника достигнет 126840 р.

НДФЛ и взносы работодатель платит ежемесячно. Налог на доходы работодатель переводит не позднее следующего дня (по п.6 ст.226 Налогового кодекса), взносы в внебюджетные фонд – до 15 числа месяца, который следует за выплатой зарплаты (на основании п.3 ст.431 Налогового кодекса).

Стоит учитывать, что при оформлении по гражданско-правовому договору взносы в ФСС не платятся. Поэтому женщинам по договору ГПХ не положены декретные пособия.

Мы выяснили, что бесплатная медицина на самом деле не совсем бесплатная для россиян и фактически право на получение медицинской помощи оплачивает работодатель. О том, какой объем услуг гарантирован по ОМС читайте в отдельном материале: Все, что нужно знать о бесплатной медицине в 2021 году: гид для пациентов

Как узнать, делает ли работодатель отчисления с зарплаты работника

Чтобы сохранить за собой право на налоговые вычеты и пенсию, бесплатную медицину, оплачиваемые больничные листы и декретные пособия, работник должен регулярно проверять, насколько добросовестно работодатель платит налоги и взносы.

Как проверить, платит ли работодатель НДФЛ

Чтобы удостовериться, что удерживаемый работодателем налог поступает в бюджет, необходимо авторизоваться в личном кабинете налогоплательщика. Здесь можно ознакомиться со сведениями о доходах и НДФЛ, которые работодатель передал за последние три года. Для проверки информации необходимо:

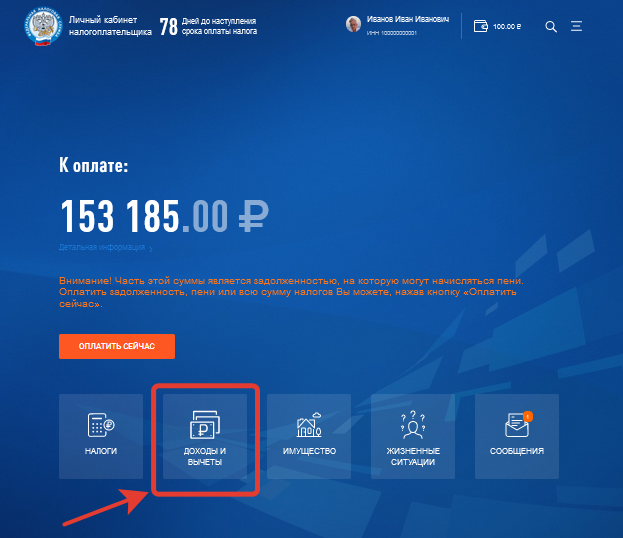

- Авторизоваться в личном кабинете налогоплательщика с помощью ИНН, СНИЛС или учетной записи на госуслугах.

- Перейти в раздел «Доходы и вычеты».

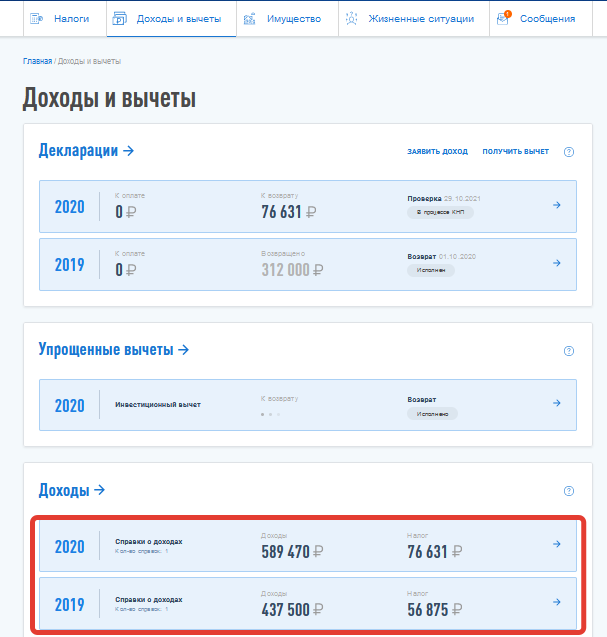

- Выбрать вкладку «Доходы» за интересующий год.

- При необходимости работник может скачать справку 2-НДФЛ.

С учетом того, что работодатель передает сведения о доходах работников только 1 раз в год, то скачать в личном кабинете справку за текущий год не получится. Сведения о доходах и удержанных налогах за 2021 год будут доступны только с 2022 года.

Работник вправе запросить справку 2-НДФЛ у работодателя в любое время. Документ содержит информацию обо всех начисленных налогах и удержаниях и может подтвердить добросовестность работодателя.

С 2017 года в налоговую инспекцию перешли полномочия по администрированию не только НДФЛ, но и страховых взносов работодателей во внебюджетные фонды. Поэтому в личном кабинете налогоплательщика можно узнать и размере отчислений в ПФР и ФСС, которые заплатил работодатель. Эта информация доступна в разделе «Доходы»- «Расчеты по страховым взносам».

Как узнать, делает ли работодатель отчисления в Пенсионный фонд

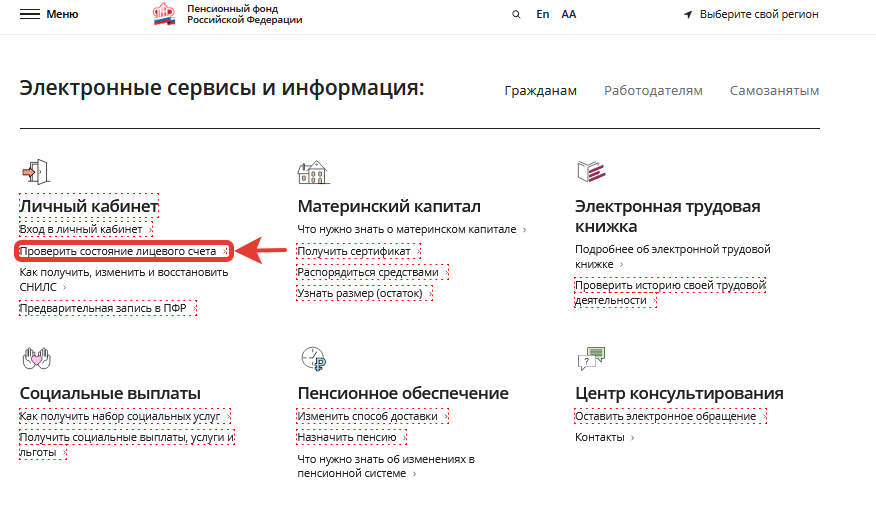

Чтоб узнать, платит ли работодатель пенсионные взносы и в каком размере, необходимо запросить выписку из индивидуального счета в ПФР. Сделать это можно следующими способами:

- лично в отделении ПФР, обратившись в фонд с паспортом и СНИЛС;

- на портале госуслуги;

- через личный кабинет ПФР;

- через банк.

Запрошенная выписка из индивидуального счета будет содержать суммы пенсионных взносов, которые оплачены работодателем.

Кстати, с 2022 года россияне начнут получать «письма счастья» с информацией об их пенсионных накоплениях. Об этих и других изменения пенсионного законодательства читайте в отдельном материале: Какие изменения ждут российских пенсионеров в 2022 году

Куда жаловаться, если работодатель не платить налоги и взносы

Если работник выяснил, что работодатель не платит за него налоги и взносы, то первоначально стоит обратиться к нему за разъяснениями. Возможно, у компании есть льготы по уплате страховых взносов, поэтому она перечисляет их по сниженной ставке, либо бухгалтер допустил ошибку. Но есть вероятность, что работник просто работает неофициально и тогда это повод пожаловаться на работодателя.

Куда сообщить о серой зарплате

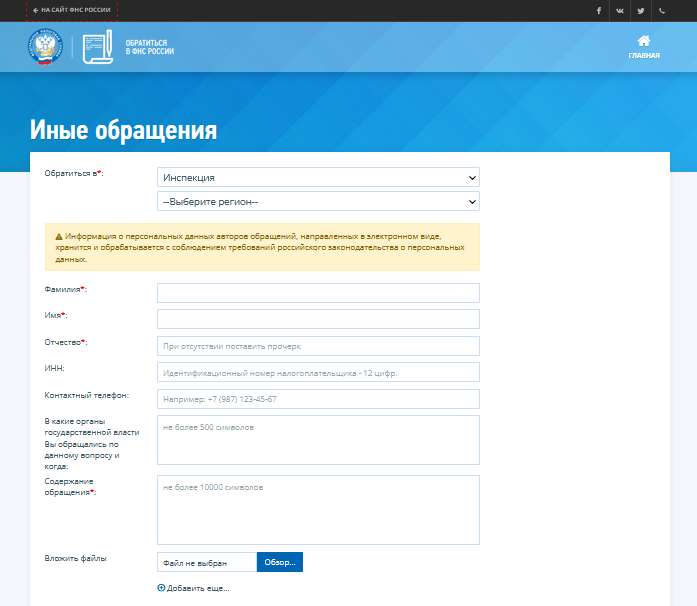

Если работнику стало известно о нарушении его прав, он может пожаловаться на работодателя в контролирующие инстанции. Причем, направить жалобу можно онлайн, не выходя из дома:

Какая ответственность грозит работодателю

Если информация о неуплате налогов и сборов подтвердиться, работодателю грозит:

Налоговая ответственность в виде штрафа (по ст. 122, 123 Налогового кодекса) 20-40% от неуплаченных налогов, а также пени за каждый день просрочки. Уплата штрафа не освобождает работодателя от обязанности перечислить НДФЛ и страховые взносы за работника.

Уголовная ответственность (по ст.199 Уголовного кодекса) в виде штрафа в размере 100-300 тыс.р. или лишения свобод до 2 лет. Она применяется только при крупной недоимке свыше 5 млн.р.

Что грозит работнику, если работодатель не платит налоги

Если работнику известно, что работодатель не платит за него налоги, то он должен заплатить их самостоятельно. Для этого он передает декларацию по форме 3-НДФЛ, в которой указывает сумму налога к уплате и размер доходов. Перечислить НДФЛ нужно не позднее 15 июля следующего года.

Если не заплатить налог, то к работнику могут применить штрафные санкции в рамках ст.122 Налогового кодекса и вписать штраф в размере 20% от суммы налога.

Краткое содержание

- Работодатель обязан платить взносы на пенсионное, социальное и медицинское страхование работников, а также удерживать и переводить НДФЛ 13% в бюджет.

- Взносы во внебюджетные фонды платятся работодателем из личных средств: в ПФР в размере 22% от зарплаты, в ФСС -2,9%+0,2% на травматизм, в ФОМС – 5,1%. Общий размер взносов составляет около 30% от зарплаты.

- Чтобы проверить, платит ли работодатель налоги и взносы за работника можно использовать личный кабинет налогоплательщика, портал госуслуги, личный кабинет в ПФР.

- Если работнику станет известно, что работодатель не платит за него налоги, он может пожаловаться на него в ФНС, трудовую инспекцию или прокуратуру.

- За неуплату налогов и обязательных взносов работодателю грозит налоговая, административная или уголовная ответственность.

Если работодатель не платит налоги и взносы почему работник виноват и должен заплатить